アクセスFSA 第211号

Contents

「第2回 FinCity Global Forum」における赤澤副大臣の挨拶について

令和3年2月2日(火)、日本経済新聞社と東京国際金融機構(FinCity.Tokyo)の共催によるシンポジウム「第2回 FinCity Global Forum ~ ポストコロナにおける東京の国際金融都市としての役割と資産運用の未来 ~」が開催され、赤澤副大臣がビデオメッセージにより挨拶を行いました。本稿では、赤澤副大臣の挨拶の内容をご紹介いたします。なお、フォーラムの模様は、日本経済新聞社ウェブサイト※1からご覧いただけます。

|

| 赤澤副大臣による挨拶の様子 |

皆様、こんにちは。金融担当副大臣の赤澤亮正です。この度は、「FinCity Global Forum」において、講演の機会を頂きまして、誠にありがとうございます。

本日は、オンライン配信による開催となっておりますが、そうであるからこそ、物理的な距離の壁を乗り越え、多くの関係者の方々にご視聴いただくことも可能になると思います。新型コロナウイルス感染症の影響を受ける中にあっても、こうした形式により、本フォーラムが盛大に開催されますことに、心よりお慶び申し上げます。

開催に当たりまして、資産運用業に対する期待や資産運用高度化に向けた金融庁の取組みについて、お話させていただきます。

本日のアジェンダについてご説明させていただきます。まず、資産運用業の役割に触れた後、家計金融資産の推移を見ていきたいと思います。そして、資産運用業の現状と課題をご説明し、最後に金融庁としての対応の方向性についてお話したいと思います。

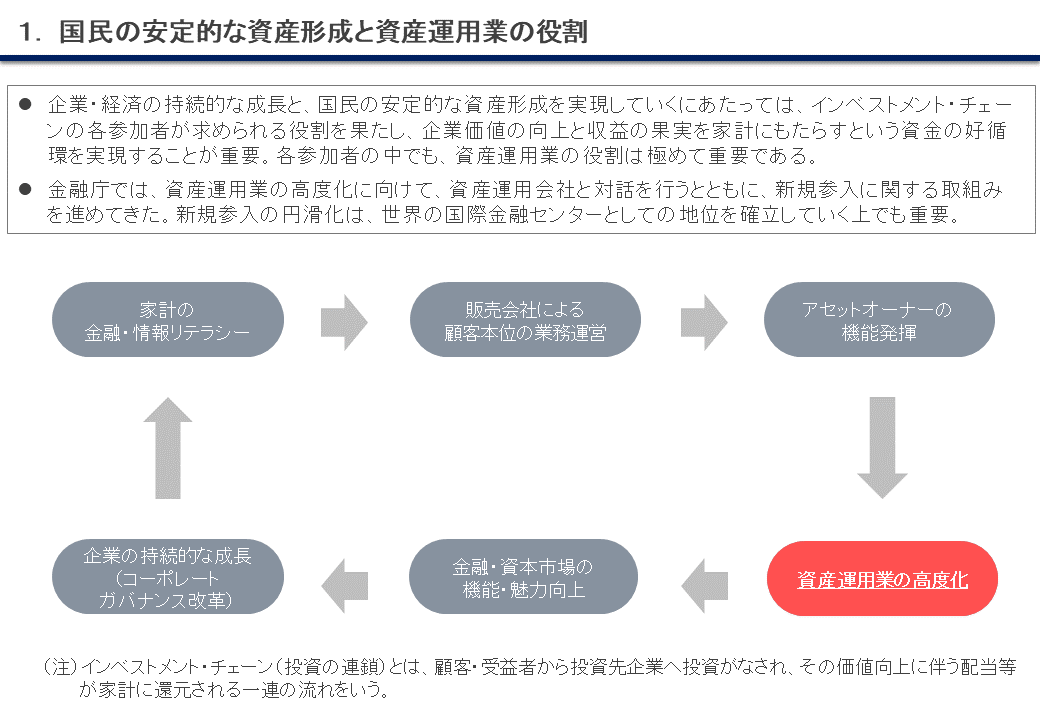

図1をご覧ください。金融資本市場を通じた企業・経済の持続的な成長とともに、家計の安定的な資産形成を実現していくためには、金融商品の販売を行う証券会社や銀行に加えて、年金などのアセットオーナー、資産運用会社、金融・資本市場、投資対象となる企業における投資資金の一連の流れをインベストメント・チェーンと捉え、インベストメント・チェーンの各参加者が求められる役割を果たし、企業価値の向上と収益の果実を家計にもたらすという資金の好循環を実現することが重要です。

インベストメント・チェーンの各参加者の中でも、その中核とも言える資産運用業の役割は極めて重要であり、後ほどご説明する通り、これから大きな成長が期待できる産業であると思います。

| (図1)国民の安定的な資産形成と資産運用業の役割 |

|

なお、本日は、資産運用業についてお話させていただきますが、金融庁では、インベストメント・チェーンの各段階について、様々な施策に取り組んでおります。

次に、家計金融資産の推移について見ていきたいと思います。約1,900兆円の我が国金融資産のうち、53%を占める約1,000兆円が、現預金に留まっており、米国や英国の状況とは大きく異なっています。また、近年の推移をみても、我が国における現預金優位の状況は大きく変わっていません。

家計金融資産の推移について、1999年からの20年を見ると、米国・英国では、それぞれマクロの家計金融資産は2.8倍、2.2倍へと伸びていますが、日本では1.4倍に留まっています。背景として、資産運用によるリターンが、米国・英国では、それぞれ2.1倍、1.6倍であるのに対して、日本が1.1倍ということも大きく影響していると分析しています。

こうした家計金融資産の状況を踏まえると、各資産運用会社におかれては、運用力の強化により、中長期的に良好で持続可能な運用成果を上げることを通じ、家計の安定的な資産形成に貢献するという大きな役割が期待されます。また同時に、資産運用業には潜在的な成長の余地が大きいことを示唆しており、顧客の支持・信頼を獲得することで、各資産運用会社の収益基盤を更に強固にしていくことも期待されます。

こうした資産運用業界について、その成長を後押ししていくため、金融庁では、昨年6月、「資産運用業高度化プログレスレポート2020」※2を公表し、資産運用業の現状と課題や、今後の対応について整理を行いました。

本レポートの概要をご説明したいと思います。まず、日本の資産運用業界の現状について、

- 日本の公募投資信託市場の純資産残高の推移をみると、日銀によるETFの買入分を除けば、この間、株式市場が比較的堅調であったにもかかわらず、横ばいが継続しています。

- また、米国の投信市場の残高と比較すると、日銀によるETFの買入分を入れても20分の1以下の規模に留まっています。

このように、公募投信市場の純資産残高が伸び悩み、顧客の支持が十分に得られていない背景の一つとして、パフォーマンスが低くなりがちな少額投信が多いとの指摘があります。

日本の公募投信の約40%は、資産規模が10億円未満の小規模なものとなっています。また、小規模な投信ほどパフォーマンスが相対的に低く、かつ、少額投信の大半が、運営コストを超えるだけの運用報酬を得られていない可能性があります。

プログレスレポートにおいて、従来、日本では手続の負担等からファンドの償還・併合が十分に進んでこなかったことに関して、コストに見合わない不採算ファンドや、中長期的にパフォーマンスが悪化しているなど顧客利益に資さないファンドの償還・併合を進めることが重要であり、資産運用会社とともに、販売会社における協力が必須である点を指摘しています。

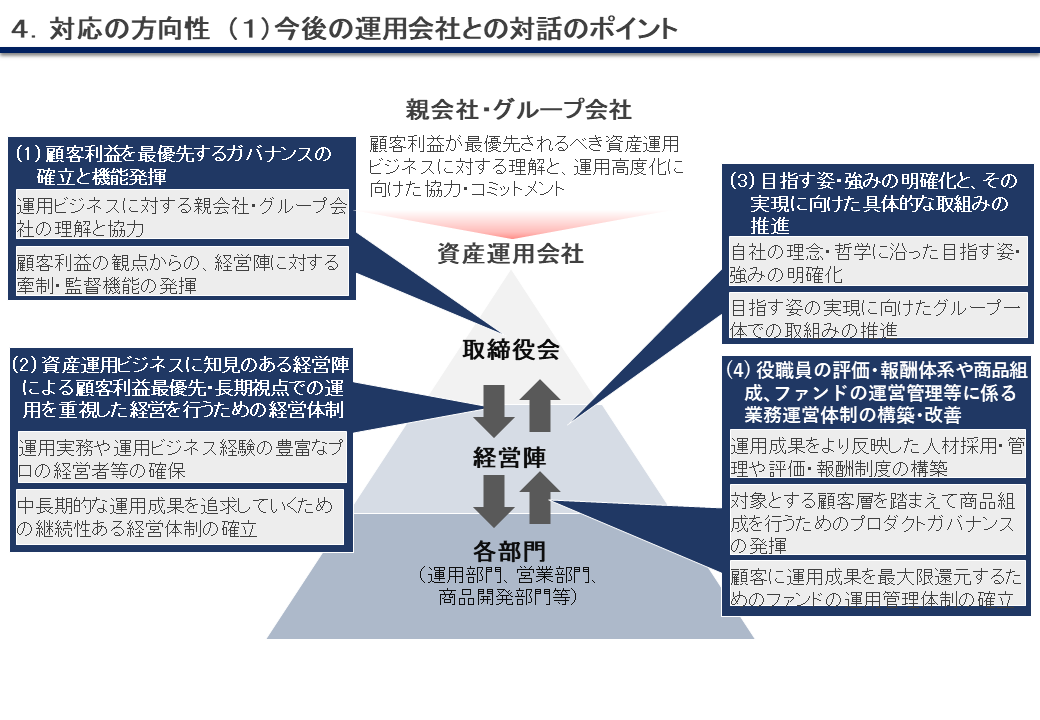

金融庁としての対応の方向性についてご説明します。図2をご覧ください。まず、資産運用会社が運用力の強化などを実現していくための取組みを後押しするため、次の4点の課題について、各社との対話を継続していきます。

| (図2)対応の方向性(1)今後の運用会社との対話のポイント |

|

2点目は、長期運用の視点を重視した経営体制の整備です。資産運用ビジネスに知見のある経営陣による、顧客利益を最優先に考えた経営体制を構築することが重要です。

3点目は、目指す姿や強みの明確化です。数千を数える日本の公募投資信託の中には、優れた運用成果を実現しているファンドも存在していると承知しています。各社の運用力が特に試されるアクティブ運用において、中長期的に高い運用成果を出せるよう自社の強みを明確にし、競争力を高めていくことが重要です。

4点目は、目指す姿を実現するための業務運営体制の整備です。顧客利益最優先、運用重視の視点を持って、役職員の評価・報酬制度の改善やファンドの運営管理を徹底していくことが重要です。

資産運用会社の皆様におかれましては、既にこうした課題への取組みを進められているものと承知しておりますが、金融庁としても、具体的に皆様がどのように取り組まれているのか、引き続き、対話をさせていただき、優れた取組みを後押しすることで、資産運用の高度化と資産運用業界の成長の実現に向けて共に歩んでいきたいと考えております。

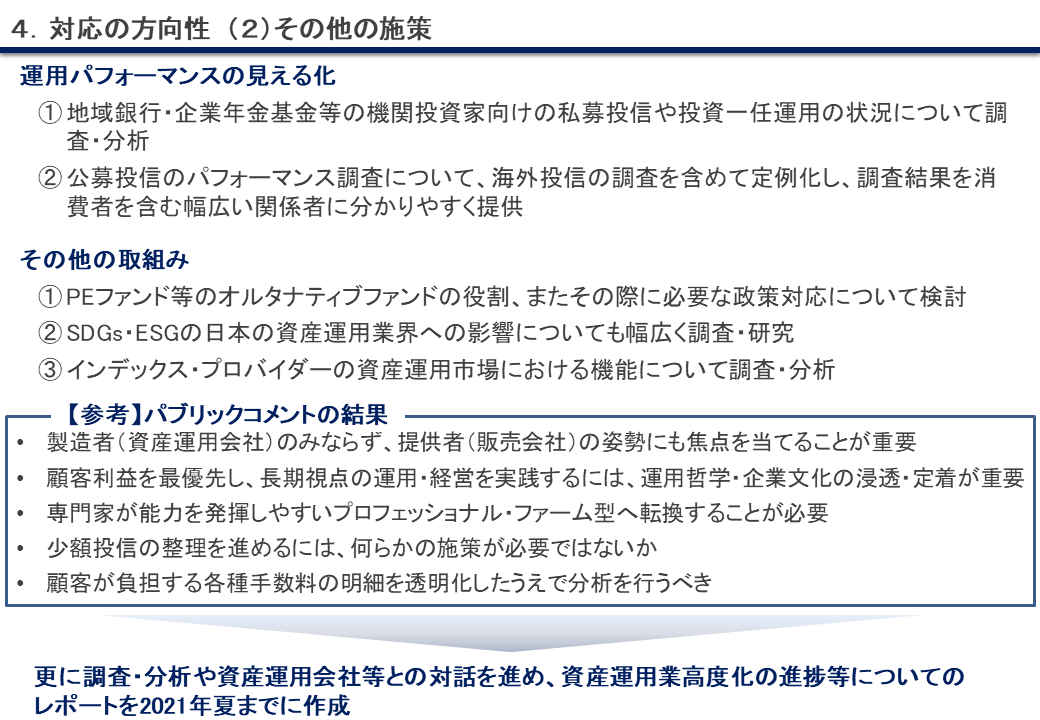

今後の対応の方向性として、その他の取組みもご紹介します。図3をご覧ください。

| (図3)対応の方向性(2)その他の施策 |

|

プログレスレポートは、主に個人投資家向けの公募投信の現状という側面から整理したものですが、機関投資家向けの私募投信や投資一任運用も含めた資産運用業全体について、高度化を図っていく必要があります。

また、資産運用業の高度化に向けては、資産運用業者間の適切な競争を促していくことも重要であり、公募投信のパフォーマンスの「見える化」や、新規参入の促進策等について、取組みを推進していく必要があります。

なお、本レポートを公表した際に意見募集を行ったところ、様々なご意見を頂戴しました。こうしたご意見や、調査・分析、資産運用会社等との対話をもとに、本年夏頃までに、新たなレポートを作成する予定です。

資産運用の高度化に向けて、昨年のプログレスレポートの公表以降に調査した事項を、2点ご紹介します。

まず、少額投信の乱立にも関連することですが、資産運用会社が、既存のインデックスファンドの信託報酬を引き下げるのではなく、同一のベンチマークを用いて信託報酬の低いインデックスファンドの新商品を複数組成する実態が指摘されています。結果として、同じ販売会社の商品ラインナップの中に、同一のベンチマークに連動することを目的にしたファンドであるにもかかわらず、手数料水準の異なる複数のインデックスファンドが含まれている例が見られています。

一般に、同一のベンチマークに連動するインデックスファンドの中でも、設定後の経過年数が長いファンドの方が、信託報酬が高水準である傾向が見られます。その結果、古くからの顧客が割高なファンドを保有している状況となっています。

次に、ESG・SDGsへの関心が高まる中、ESG・SDGsに関連したアクティブファンドの組成・販売が増加しています。一方で、そうしたファンドの手数料は比較的高い水準となっており、また、銘柄選定基準は必ずしも明確となっていない等の指摘がなされています。金融庁として、ESG関連ファンドに係るコスト・パフォーマンスの現状や、ESGを考慮した銘柄選定の基準について、注視していきたいと考えています。

最後になりますが、金融庁としましては、資産運用業に関わる皆様のご意見を幅広くお伺いして、関係者の皆様と本業界の課題解決に向けた建設的な意見交換を継続していきたいと考えております。今後とも、ご協力いただきますよう、よろしくお願い申し上げます。

本日は、ありがとうございました。

※1 日本経済新聞社ウェブサイト

第2回 FinCity Global Forum

~ポストコロナにおける東京の国際金融都市としての役割と資産運用の未来~:

https://channel.nikkei.co.jp/e/fincity2![]()

※2 令和2年6月19日公表、「『資産運用業高度化プログレスレポート2020』の公表について」:

https://www.fsa.go.jp/news/r1/sonota/20200619/20200619.html

「第2回日中資本市場フォーラムの開催」について

中国金融専門調査員 小西 達矢

金融庁は日本証券業協会、日本取引所グループ、投資信託協会とともに本年1月25日に、「第2回日中資本市場フォーラム」を開催※致しました。本稿では、日中資本市場フォーラム開催の背景と概要、また、本フォーラムで発表されたETFコネクティビティ拡大・強化について説明します。

1.背景

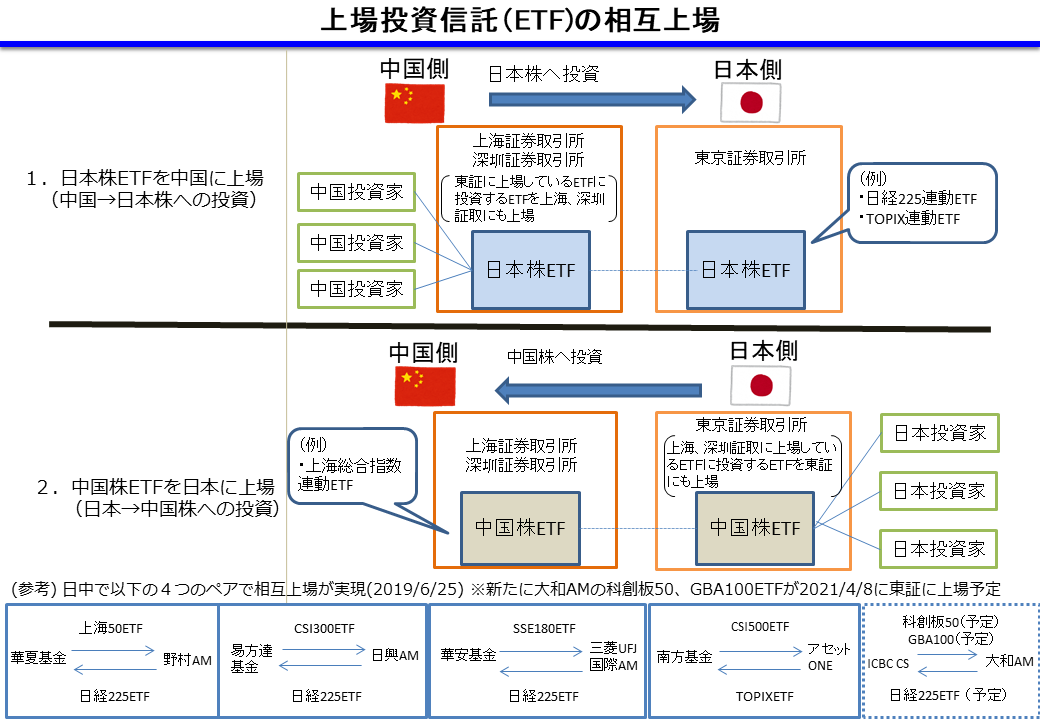

本フォーラムは2018年10月、日中首脳会談での合意に基づき、政府及び市場関係者による多層的な協力強化と具体的な証券市場協力を推進するためのプラットフォームとして日中相互に開催されるものです。第1回は2019年4月に上海にて開催され、日中証券市場協力の強化やイノベーションと資本市場の役割について議論が行われた他、日中ETFの相互上場の早期実現に向けて、日本取引所グループと上海証券取引所による「日中ETFコネクティビティ構築に係る署名式」が行われました。第2回はコロナ禍によりオンラインでの開催となったものの、日中両国の金融当局及び証券界の代表者が参加し日中資本市場協力の未来について議論を致しました。また、当日、日本取引所グループと、上海証券取引所及び深圳証券取引所によるETFコネクティビティ拡大・強化等の発表があった他、日中各証券団体同士での具体的な成果が発表される等、日中証券市場協力は大きく前進致しました。

2.ETFコネクティビティの拡大・強化

第1回フォーラムにおいて署名されたETFコネクティビティ構築に関する覚書に基づき、2019年6月25日に日本と中国のETF相互上場が実現致しました。日中のETF運用会社がペアとなり、日経225やTOPIX、SSE50、CSI300等、代表的なインデックス商品を中心に、ETFコネクティビティを利用したETFが相互に4銘柄ずつ東京証券取引所、上海証券取引所に誕生しております。日本ではこれまでも中国株ETFが上場されていましたが、日本株ETFの中国上場はこれが初の事例となり、資本規制が厳しい中国との間でETF相互上場が実現したことは非常に大きな成果だと言えます。また、今般、第2回フォーラムでは更なる協力関係の強化のため、日本取引所グループは、上海証券取引所及び深圳証券取引所との間で「ETFコネクティビティの構築・更なる発展に向けた覚書を締結した」との発表がありました。今回の覚書の締結によって日中ETFの幅広い商品チャネルが開通することとなり、日本側では中国科創板50や中国グレーターベイエリア・イノベーション100ETFが上場承認される等、中国市場へのアクセスの利便性がより一層向上することとなります。両国のクロスボーダー取引の活性化に向けてETFコネクティビティの果たす役割は大きいものであると考えており、引続き、両国取引所間の協力関係が強化されていくことを期待しております。 |

3.最後に

近年、金融関係者の皆様のご尽力もあり、日中金融協力は大きく前進してまいりました。金融庁としましても引続き官民一体となって日中金融協力を推進するとともに、本フォーラムが両国の具体的な協力を推進するプラットフォームとなるよう、中国当局・市場関係者と連携を図ってまいりたいと思います。

※ 本年1月26日公表、「第2回日中資本市場フォーラムの開催について」: https://www.fsa.go.jp/inter/etc/20210126/20210125.html

金融審議会「市場制度ワーキング・グループ第一次報告」の主なポイント

企画市場局市場課長 太田原 和房

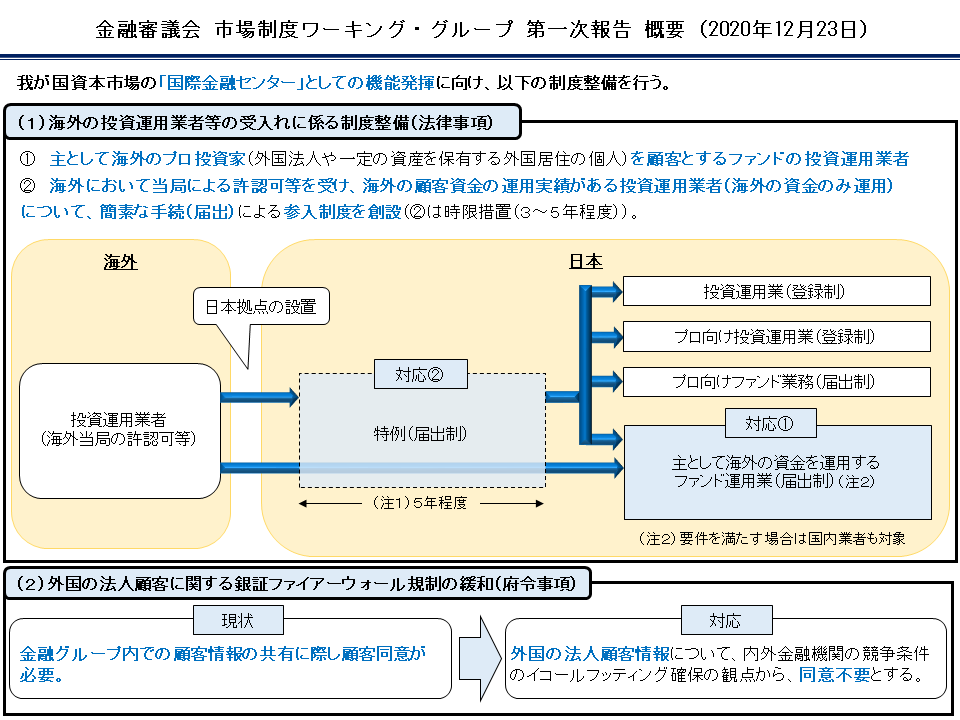

令和2年12月23日、金融審議会「市場制度ワーキング・グループ第一次報告」(以下「本報告」といいます)が公表※されました。ここでは、その主なポイントをご紹介します。

1.経緯

コロナ後の経済社会においては、我が国の資本市場が、コロナ後の実体経済の回復を支えつつ、産業構造の変革を力強く後押ししていくことが欠かせません。また、今般のコロナ禍を含む国際経済社会のさまざまな情勢の変化の中で、国際的な金融ビジネスが分散・再配置されていくことが想定されます。その中で、我が国の金融市場が「国際金融センター」としての機能の強化を図ることは、国内の雇用・産業の創出や経済力向上の実現に資するのみならず、国際的なリスク分散等を通じて世界・アジアの金融市場の強靭性を高めることで、我が国が世界・アジアに対し、「国際金融センター」機能を提供するとの意義があると考えられます。こうした「国際金融センター」の実現のためには、海外金融機関等、とりわけ海外の投資運用業者等の受入れのための環境整備を一層加速させることが喫緊の課題です。また、我が国の金融機関と海外金融機関が同じ競争条件で国際的なビジネスを行うことができる環境を整備していくことも重要であると考えられます。

こうした背景を踏まえ、令和2年9月、金融担当大臣より、

「コロナ後の新たな経済社会を見据え、我が国資本市場の一層の機能発揮を通じた経済の回復と持続的な成長に向けて、投資家保護に配意しつつ、成長資金の供給、海外金融機関等の受入れに係る制度整備、金融商品取引業者と銀行との顧客情報の共有等について検討を行うこと」

という諮問が行われました。

この諮問を受けて市場制度ワーキング・グループ(座長:神田秀樹 学習院大学大学院法務研究科教授)が設置されました。

本報告は、当ワーキング・グループにおける諸課題のうち、

● 海外の投資運用業者等の受入 れに係る制度整備

● 外国法人顧客情報に関するいわゆる銀証ファイアーウォール規制(情報授受規制)の緩和

に関する検討の結果を取りまとめたものです。

2.海外の投資運用業者等の受入れに係る制度整備

(1)現行制度の概要と課題現行、海外のプロ投資家を顧客とする投資運用業者であっても、日本で投資運用業を行うには原則として金融商品取引法上の「登録」が必要となり、海外で業務実績がある場合でも、登録手続には一定の時間を要します。

この現行制度については、海外の投資運用業者等の受入れに関し、

● 主として海外の資金を運用する海外事業者を必ずしも想定していない

● 海外の資金のみを運用する海外事業者について、参入時やその後の監督において、海外での業務実績や現に海外当局による監督等を受けていることが勘案されていない

等の課題が指摘されています。

(2)制度整備に係る提言

こうした課題を踏まえ、

① 主として海外のプロ投資家(外国法人や一定の資産を保有する外国居住の個人)を顧客とするファンドの投資運用業者

② 海外において当局による許認可等を受け、海外の顧客資金の運用実績があり、海外の資金のみを運用する投資運用業者

について、簡素な手続による参入を認めることを提言しています。

具体的には、①については、外国法人や一定の資産を保有する外国居住の個人を主な顧客とするファンド運用業の新たな類型を届出制の下で恒久的に設けることが適当であるとしています。②については、海外で一定の業務実績があり、一定の海外当局による許認可等を受けていることを勘案した上で、一定期間、届出により引き続き日本国内で業務を行えるよう特例を設けることが適当であるとしています。

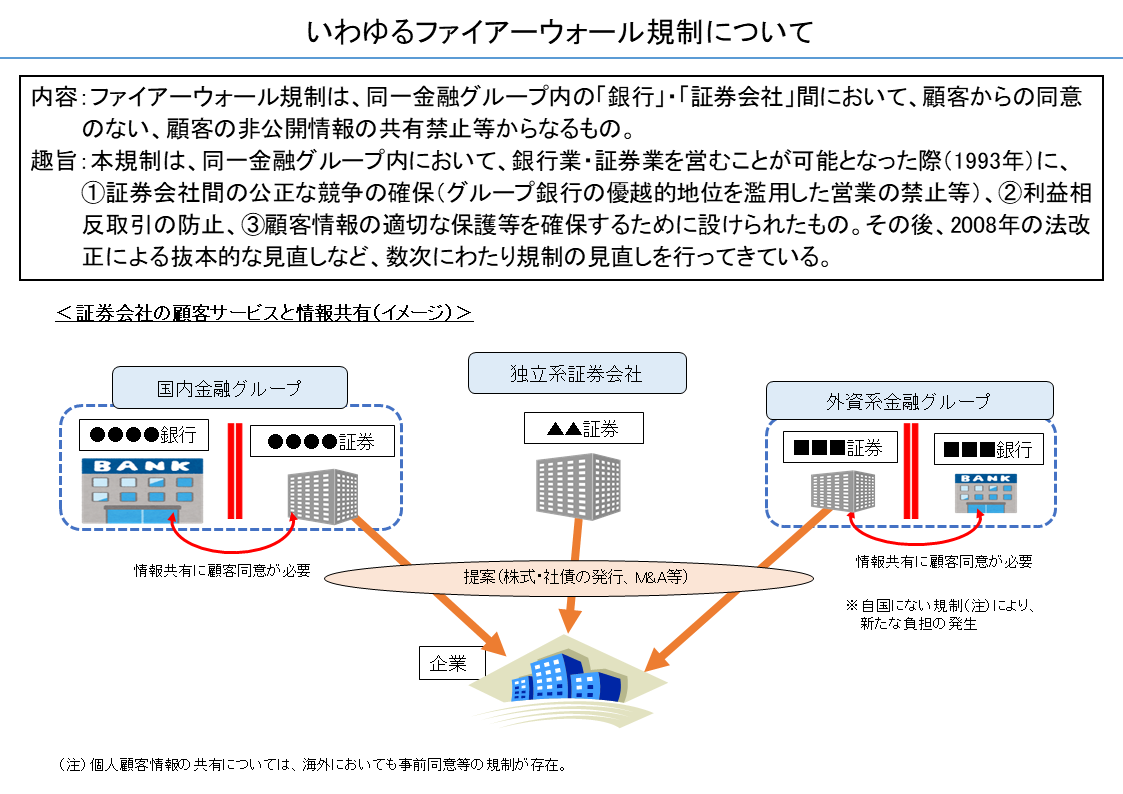

3.外国法人顧客情報に関するいわゆる銀証ファイアーウォール規制(情報授受規制)の緩和

(1)現行制度の概要と課題いわゆる銀証ファイアーウォール規制は、同一金融グループ内の「銀行」・「証券会社」間において、顧客の非公開情報等を顧客の同意なく共有することの禁止等からなる規制です。現行、同一金融グループ内の「銀行」・「証券会社」間で顧客に関する非公開情報等を共有する場合、原則として、書面による事前の同意取得が必要とされています。

例えば、本邦金融機関が、クロスボーダーM&A等の案件を進めるために同一グループ内で非公開情報等を共有しようとする場合、原則として、書面による事前の同意取得が必要となるところ、

● 情報授受規制が存在しない国では現地企業からの同意書の取得に難航し、情報授受規制の適用を受けない海外金融機関との間で競争上不利となっている

● 企業が本邦金融機関から銀証一体となった提案を受ける機会が制約されている

といった指摘がなされています。

(2)制度整備に係る提言

こうした指摘に対して、外国法人顧客に係る情報授受規制については、

● 海外における規制との同等性や海外金融機関との国際競争力強化の観点から、緩和の方向での検討が望ましい

● 諸外国における利益相反管理等の顧客保護に係る取組みが進展している中、当該顧客が経済活動を行う国における規制に本邦規制を上乗せして課す必要性は高くない

といった意見がみられました。こうした意見を踏まえ、外国法人顧客に係る非公開情報等について、情報授受規制の対象から除外することが適当であると提言しています。

4.今後の対応

金融庁は、今後、本報告に示された方向性を踏まえ、海外の投資運用業者等の受入れに係る制度整備については、令和3年通常国会に必要な法律案を提出し、外国法人顧客に関する情報授受規制については、必要な内閣府令の改正に向けた作業を進めるなど、適切な制度整備に向けた作業を進めてまいります。

また、当ワーキング・グループでは、成長資金供給のあり方、及び国内顧客に関する情報授受規制などの残された課題について、引き続き検討を進めてまいります。

※ 令和2年12月23日公表、「金融審議会「市場制度ワーキング・グループ」第一次報告の公表について」: https://www.fsa.go.jp/singi/singi_kinyu/tosin/20201223.html

市場へのメッセージ(令和3年2月24日)

証券取引等監視委員会(以下「証券監視委」といいます。)は、勧告事案等に関する解説記事を「市場へのメッセージ」として証券監視委ウェブサイトに掲載しております。ここでは、令和3年1月25日に掲載した「市場へのメッセージ」の主な内容についてご紹介します。

※ 「市場へのメッセージ」の全文については、証券監視委ウェブサイトをご参照ください。

参考URL:

https://www.fsa.go.jp/sesc/message/20210224-1.htm

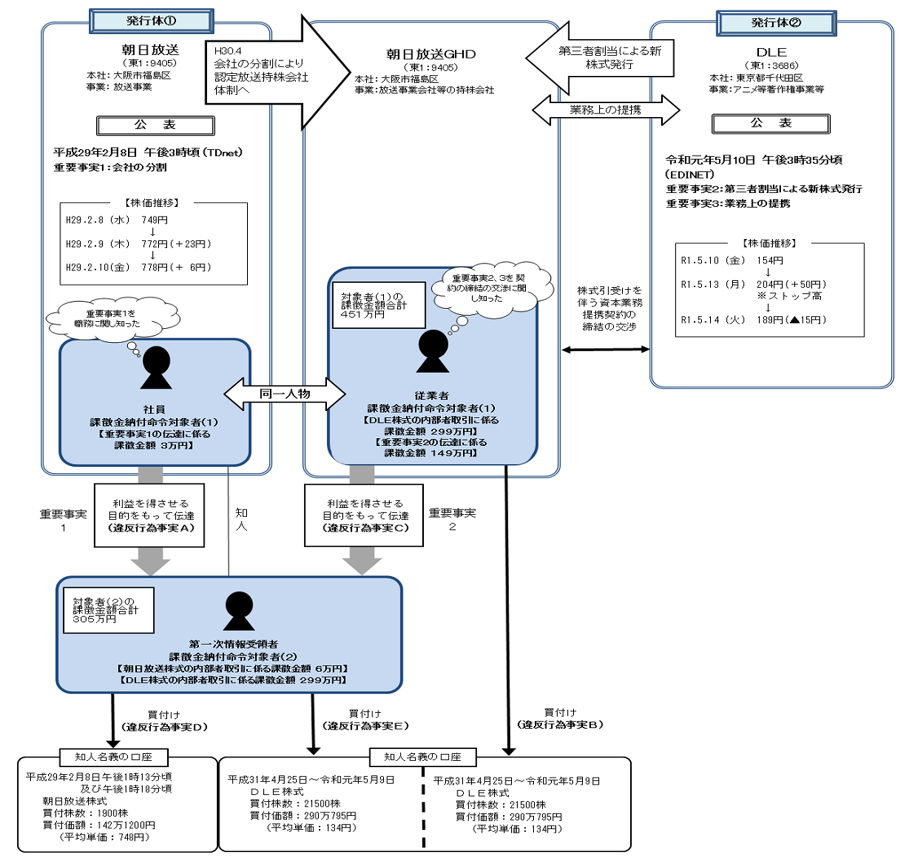

・ 朝日放送株式会社社員による重要事実に係る伝達行為及び同人から伝達を受けた者による内部者取引に対する課徴金納付命令の勧告について

・ 株式会社ディー・エル・イーとの契約締結交渉者の従業者による内部者取引及び重要事実に係る伝達行為並びに同人から伝達を受けた者による内部者取引に対する課徴金納付命令の勧告について

【事案の概要】

本件は、課徴金納付命令対象者(以下「対象者」といいます。)2名が、朝日放送株式会社※(以下「朝日放送」といいます。)株式及び株式会社ディー・エル・イー(以下「DLE」といいます。)株式の2銘柄について、インサイダー取引規制違反及び情報伝達規制違反を行ったものです。※ 朝日放送は、平成30年4月、朝日放送グループホールディングス株式会社に商号変更しています。

以下、商号変更後の同社を「朝日放送GHD」といいます。

朝日放送株式について

対象者(1)は、朝日放送の社員でしたが、その職務に関し、朝日放送の業務執行を決定する機関が、会社の分割を行うことについての決定をした旨の重要事実(重要事実1)を知りました。対象者(1)は、その重要事実が公表される前に、対象者(2)に対し、同人に利益を得させる目的をもって、その重要事実を伝達したものです(情報伝達規制違反:違反行為事実A)。

対象者(2)は、対象者(1)から上記重要事実の伝達を受けながら、その重要事実が公表される前に、自己の計算において、朝日放送株式を買い付けたものです(インサイダー取引規制違反:違反行為事実D)。

DLE株式について

対象者(1)は、朝日放送GHDが、DLEとの間で行っていた資本業務提携契約の締結の交渉業務に従事していた者ですが、上記契約の締結の交渉に関し、DLEの業務執行を決定する機関が、DLEの発行する株式を引き受ける者の募集を行うことについての決定(重要事実2)及び朝日放送GHDと業務上の提携を行うことについての決定(重要事実3)をした旨の各重要事実を知りながら、上記各重要事実が公表される前に、自己の計算において、DLE株式を買い付けたものです(インサイダー取引規制違反:違反行為事実B)。

さらに、対象者(1)は、上記重要事実2について、その重要事実が公表される前に、対象者(2)に対し、同人に利益を得させる目的をもって、その重要事実を伝達したものです(情報伝達規制違反:違反行為事実C)。

対象者(2)は、対象者(1)から上記重要事実2の伝達を受けながら、その重要事実が公表される前に、自己の計算において、DLE株式を買い付けたものです(インサイダー取引規制違反:違反行為事実E)。

【証券監視委からのメッセージ】

本件は、職務上、上場企業の内部情報を知ることができた対象者が、その立場を悪用し、知人とともに、借名口座を使い、複数回にわたって取引を行った非常に悪質なインサイダー取引規制違反です。

インサイダー取引等の法令違反は後を絶ちませんが、取引規模が小さくても、未公表の重要事実を知りながら取引を行えば違反行為の対象となります。他人名義での取引や、わずかな金額での取引であれば発覚しないだろうといった甘い考えは通用しません。証券監視委は、常に取引を監視しており、証券市場の公正性・健全性を損なう不公正取引に対しては、厳正な調査を実施し、法令違反が認められた場合には、課徴金勧告や刑事告発を行っています。

※ 令和3年1月15日公表、「朝日放送株式会社社員による重要事実に係る伝達行為及び同人から伝達を受けた者による内部者取引に対する課徴金納付命令の勧告について

株式会社ディー・エル・イーとの契約締結交渉者の従業者による内部者取引及び重要事実に係る伝達行為並びに同人から伝達を受けた者による内部者取引に対する課徴金納付命令の勧告について」:https://www.fsa.go.jp/sesc/news/c_2021/2021/20210115-1.htm ![]()

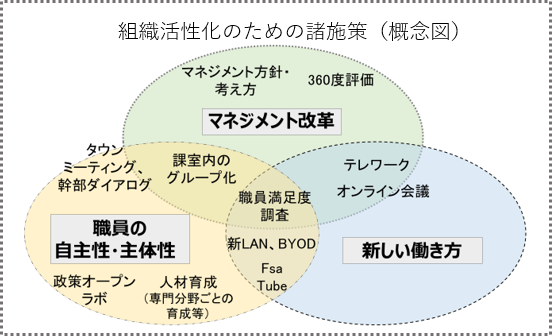

金融庁の改革について

金融庁では、平成30年7月に「金融庁の改革について-国民のため、国益のために絶えず自己変革できる組織へ-」を公表し、継続的に改革に取り組んでいます。本稿では、最近の主な取組みをご紹介します。

- 金融を巡る環境が変化し、国民のニーズも多様化する中、コロナ対策を着実に遂行し、コロナ後の国際的な成長競争を勝ち抜いていくためには、金融行政の質を高めていく必要があります。このため、多様なバックグラウンドを持つ職員が自らの強みを存分に発揮しつつ業務に主体的に取り組むとともに、こうした取組みが有機的に結びつき国益につながる成果を上げられるよう、組織としてしっかりと後押ししていくことが重要です。

- 具体的には、課室でのコミュニケーションの活性化や、参加の機会の拡大などの職員による主体的な取組みを支える環境整備を進めています。さらに、一層のマネジメントを意識した組織運営を行うほか、コロナ対応を契機とした新しい働き方を確立させていきます。

課室内のグループ化

- 若手職員を中心とした人材の育成・活用や、組織の活性化を図る観点から、各課室の中で5~10名程度の「グループ」を編成し、職員が「自分の仕事を誰にも見られていない」と感じることなく、かつ、双方向の活発なコミュニケーションが図られる環境を整備するとともに、職員同士がお互いに支え合える体制を構築(仕事のやり方を、係単位からグループ単位へ)

- 職員と幹部職員とのコミュニケーション機会の増加等を図るもの

- 専門分野ごとの人材育成として、育成担当者の明確化、育成プラン策定、人材データベースの策定・人材情報の共有範囲拡大などを実施したほか、研修と人事配置の連携強化を進めた

- 新たな発想やアイデアを積極的に取り入れ、新規性・独自性のある政策立案へ繋げるための職員による自主的な政策提案の枠組み

- これまで以上にマネジメントを意識した組織運営を行うため、幹部・課室長がマネジメントの方針・考え方を部下職員と共有し、その状況を事後的に検証(職員満足度調査や360度評価)

- コロナ禍において職員間のコミュニケーションが減っているなか、動画をきっかけとして気軽に情報共有や能力向上を図ることができるよう、庁内ポータルサイトにFsaTubeを開設

✓ 課室の業務紹介 ✓ 幹部職員による講話

✓ 業務に関するアンケート調査結果 ✓ 各種研修ビデオ 等

新LAN(庁内ポータルサイト)、BYOD

- 昨年1月から新しいLANを稼働させ、新たなテレワークの機能やコミュニケーション活性化のための機能等を導入し、また軽量パソコンへの置換の加速化や、本年3月からBYOD(Bring Your Own Device)の導入を進めるなど、働き方改革やペーパーレス化をはじめとする業務効率化を推進

先月の金融庁の主な取組み(2021年2月1日~2月26日)

・企業会計審議会第49回監査部会を開催(2月4日)

・緊急事態宣言の延長等を踏まえた資金繰り支援等について金融機関に要請(2月5日)

・第45回金融審議会総会・第33回金融分科会合同会合議事次第を開催(2月8日)

・第2回「サステナブルファイナンス有識者会議」を開催(2月10日)

・第24回「スチュワードシップ・コード及びコーポレートガバナンス・コードのフォローアップ会議」を開催(2月15日)

・東北財務局が令和3年福島県沖を震源とする地震による災害に対する金融上の措置について要請(2月15日)

・園田 周 企業開示課国際会計調整室長 兼 国際室国際証券規制調整官が国際会計士倫理基準審議会

・(IESBA) 次期議長選任暫定指名委員会議長に就任(2月15日)

・第9回「決済高度化官民推進会議」を開催(2月16日)

・「記述情報の開示の好事例集2020」について追加・公表(2月16日)

・第2回 金融審議会「最良執行のあり方等に関するタスクフォース」を開催(2月16日)

・「金融サービス利用者相談室」における相談等の受付状況等(期間:令和2年10月1日~同年12月31日)(2月17日)

・第3回「サステナブルファイナンス有識者会議」を開催(2月18日)

・第6回 金融審議会「市場制度ワーキング・グループ」を開催(2月18日)

・「基礎から学べる金融ガイド」を改訂(2月19日)

・企業会計審議会会長及び委員を任命(2月22日)

・第10回「新型コロナウイルス感染症の影響を踏まえた企業決算・監査等への対応に係る連絡協議会」を開催(2月24日)

・関東財務局が令和3年栃木県足利市における大規模火災による災害に対する金融上の措置について要請(2月25日)

・金融機関における貸付条件の変更等の状況(2月19日、26日)

・NISA・ジュニアNISA口座の利用状況に関する調査結果(2月26日)

・安定的な資産形成に向けた金融事業者の取組み状況(令和2年12月末時点)(2月26日)

・「顧客本位の業務運営に関する原則」を採択し、 取組方針・自主的なKPI・共通KPIを公表した金融事業者のリスト(2020年12月末時点)(2月26日)

3月になり徐々に春の足音が近づいて参りました。

先日、人事担当に依頼され、採用活動に参加したのですが、「中国×金融」というテーマで就職活動の学生たちに話をしてほしい、とのこと。内心、「そんなテーマで本当に学生は集まるのかな?」と心配していたのですが、思いのほか多くの学生にオンライン形式でご参加頂き、嬉しい驚きでした。

今月号のアクセスFSAでも、「第2回日中資本市場フォーラムの開催」を日中金融協力の進展として取り上げさせて頂きました。ご執筆頂いた国際室の小西君には、私が北京にいるときから色々とお世話になっており、この場を借りて改めて御礼申し上げます。

その他、「金融庁の改革について」との題で、組織戦略管理官室(HR室)に直近の組織改革の取組を寄稿頂きました。ブラックな霞が関とは一線を画す当庁の取組を、就職活動中の学生も本稿を通じて、知っていただけたらと密かに期待しております。

編集・発行:金融庁広報室

検索

検索