–{‰¹‚ھ”ٍ‚رڈo‚·پIپ@‚آ‚ف‚½‚ؤNISAچہ’k‰ï

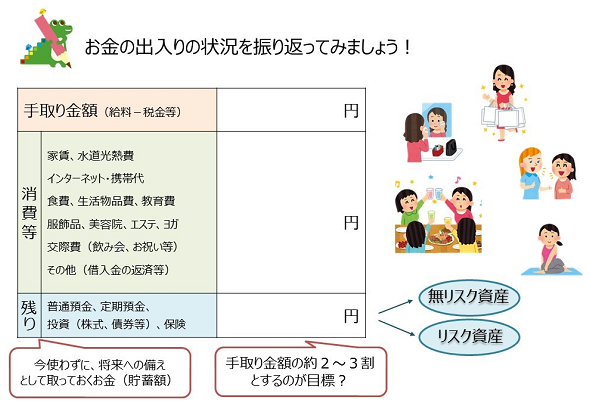

‘و2‰ٌپ@’™’~ٹz‚ج‚¤‚؟ƒٹƒXƒNژ‘ژY‚ً‚¢‚‚çژ‚آپH

- ژi‰ï

-

‘O‰ٌپAƒ}ƒLƒ}ƒL‚³‚ٌ‚حˆê‰•K—v‚ب’™’~ٹz‚ح–‚½‚µ‚ؤ‚¢‚éپA‚ئ‚¢‚¤‚±‚ئ‚إ‚µ‚½‚ھپA‚»‚ج’™’~ٹz‚ج’†گg‚ح‚ا‚¤‚إ‚µ‚ه‚¤‚©پH

- NightWalker

-

ƒ}ƒLƒ}ƒL‚³‚ٌ‚جچ،‚جژ‘ژYڈَ‹µ‚حپA‚·‚ׂؤ–³ƒٹƒXƒNژ‘ژY‚إ‚·‚و‚ثپH

- ƒ}ƒLƒ}ƒL

-

پiƒYƒbƒLپA‚ح‚ء‚«‚茾‚¤‚بپ`‚±‚ج‚¨‚ء‚؟‚ل‚ٌپIپj

‚»‚¤‚إ‚·پB‚»‚ê‚إپAچ،‚ج‚ـ‚ـ‚إ‚ح‚ـ‚¸‚¢‚ج‚إ‚ح‚ب‚¢‚©‚ئژv‚ء‚ؤ‚¢‚é‚ئ‚±‚ë‚إ‚·پB

- ‚½‚د‚¼‚¤

-

‘O‰ٌ‚آ‚炨‚³‚ٌ‚à‚¨‚ء‚µ‚ل‚ء‚ؤ‚¢‚ـ‚µ‚½‚¯‚اپAژ©•ھ‚جژû“ü‚ئژxڈo‚ًŒvژZ‚·‚é‚ئپAژ‚ؤ‚éƒٹƒXƒNژ‘ژY‚ج—ت‚ھ•ھ‚©‚ء‚ؤ‚«‚ـ‚·پB—ل‚¦‚خپAچ،پAƒlƒbƒgƒoƒ“ƒLƒ“ƒO‚إ‚حپAژ©•ھ‚ج‹âچsŒûچہ‚جƒfپ[ƒ^‚ًExcelŒ`ژ®‚إڈo‚¹‚é‚ئ‚±‚ë‚à‚ ‚é‚ٌ‚إ‚·‚وپB‚»‚ê‚إ’¼‹ك‚Qپ`‚R”N‚جژوˆّ“à—e‚ًŒ©‚ؤ‚¢‚¯‚خپAچ،‰ئŒv‚ھ‚ا‚ٌ‚بٹ´‚¶‚إ‰ٌ‚ء‚ؤ‚¢‚é‚©‚ھ•ھ‚©‚è‚ـ‚·پB

—ل‚¦‚خپA“ئ—§‚µ‚½‚èپAƒٹƒ^ƒCƒA‚·‚é‚ئ‚«‚ة‚ح‘هژ–‚بچl‚¦•û‚ة‚ب‚è‚ـ‚·پB•›‹ئٹô‚çپA”z“–‹àٹô‚çپA‰ئ’ہژû“üٹô‚çپA‚ئ‚¢‚¤ƒCƒ“ƒJƒ€‚ئژxڈo‚ئ‚جƒoƒ‰ƒ“ƒX‚ئ‚¢‚¤‚±‚ئ‚ة‚ب‚è‚ـ‚·پB“ئ—§‚ـ‚إژ‹–ى‚ة“ü‚ê‚ب‚‚ؤ‚àپAژû“ü‚ئژxڈo‚جƒoƒ‰ƒ“ƒX‚ًŒ©‹ة‚ك‚ؤگ¶ٹˆ–h‰qژ‘‹à‚ًŒˆ‚ك‚ؤ‚¢‚‚ئ—ا‚¢‚إ‚·‚وپB

“ئ—§‚ب‚ç‚خپA‚R”N’ِ“xپA“‚«‚ب‚ھ‚ç‚ب‚ç‚خ‚R‚©Œژ‚©‚甼”N’ِ“x‚ھگ¶ٹˆ–h‰qژ‘‹à‚ئ‚µ‚ؤ–عˆہ‚ة‚ب‚é‚©‚ئژv‚¢‚ـ‚·پBگl‚ة‚و‚è‚ـ‚·‚¯‚ا‚ثپB

- ƒ}ƒLƒ}ƒL

-

پcپcپH

- ‚آ‚炨

-

“‚¢‚إ‚·‚و‚ثپcپB

- ژi‰ï

-

ƒٹƒXƒNژ‘ژY‚ح‘ٹڈê‚ة‚و‚ء‚ؤŒ¸‚é‚©‚à‚µ‚ê‚ب‚¢‚ج‚إپA—ل‚¦‚خˆê‚©ŒژŒم‚ة•K—v‚ب‚¨‹à‚ًƒٹƒXƒNژ‘ژY‚ة“ü‚ê‚ؤ‚¢‚ؤپA‚¢‚´ژg‚¤ژ‚ةŒ¸‚ء‚ؤ‚µ‚ـ‚ء‚ؤ‚¢‚½‚çچ¢‚è‚ـ‚·‚و‚ثپB‚¾‚©‚çپA“––تژg‚ي‚ب‚¢‚¨‹à‚ح‚ا‚ê‚‚ç‚¢‚إ‚·‚©پA‚ئ‚¢‚¤ٹد“_‚©‚ç‹tژZ‚إ‚«‚é‚ج‚إ‚ح‚ب‚¢‚©پA‚ئ‚¢‚¤‚±‚ئ‚إ‚·‚ثپB

- ‚آ‚炨

-

‰ئ‚ھ‰َ‚ꂽ‚ئ‚©پAژش‚ھŒجڈل‚µ‚½‚ئ‚©پA‚¢‚´‚ئ‚¢‚¤ژ‚جڈo”ï‚àٹـ‚ك‚ؤپA‚¢‚‚瑹‚µ‚ؤ‚à‘هڈن•v‚©پA‚ئ‚¢‚¤ٹz‚ھƒٹƒXƒNژ‘ژY‚جٹz‚¾‚ئچl‚¦‚ê‚خ‚¢‚¢‚ئژv‚¢‚ـ‚·پB

—ل‚¦‚خپAچ،‚Q‚آ‚ج‰ئ‚ة‚»‚ꂼ‚ê1000–œ‰~‚ج’™‹à‚ھ‚ ‚é‚ئ‚µ‚ؤ‚àپAˆê‚آ‚ج‰ئ‚حˆہ’肵‚½ژdژ–‚ةڈA‚¢‚ؤ‚¢‚ؤپA•v•w‹¤“‚«‚إپAƒLƒƒƒbƒVƒ…ƒtƒچپ[‚ھˆہ’肵‚ؤ‚¢‚éپB•ت‚ة‚±‚ج‰ئ‚إ‚حچ،1000–œ‰~‚ھ–³‚‚ب‚ء‚ؤ‚à‚·‚®‚ة‚حچ¢‚ç‚ب‚¢پB‚à‚¤ˆê•û‚ج‰ئ‚حژdژ–‚à‚¢‚آƒNƒr‚ة‚ب‚é‚©‚ي‚©‚ç‚ب‚¢پB1000–œ‰~‚حŒص‚جژq‚إپA‚ب‚‚ب‚é‚ئ–¾“ْ‚جگ¶ٹˆ‚ھ‰ٌ‚ç‚ب‚¢پB‘S‘Rˆل‚¢‚ـ‚·‚و‚ثپB

- ƒ}ƒLƒ}ƒL

-

‚ا‚ê‚‚ç‚¢گو‚ـ‚إ‘z’肵‚ؤچl‚¦‚½‚ç‚¢‚¢‚ٌ‚إ‚µ‚ه‚¤‚©پH

- ‚آ‚炨

-

“––ت‚إ‚·‚ثپB—ل‚¦‚خ‚R”NŒم‚ةژq‹ں‚جٹw”ï‚ھ‚©‚©‚é‚ئ‚©پA‚Q”NŒم‚ةژش‚ً”ƒ‚¢‘ض‚¦‚و‚¤‚ئژv‚ء‚ؤ‚¢‚é‚ئ‚©پAٹF‚³‚ٌ—lپX‚ ‚é‚ئژv‚¤‚ج‚إپB

- NightWalker

-

‚ب‚‚ب‚ء‚؟‚لچ¢‚邨‹à‚ح‚و‚¯‚ؤپA‚»‚جژc‚è‚ً‚ا‚¤‚·‚é‚©‚ء‚ؤ‚±‚ئ‚ب‚ٌ‚إ‚·‚و‚ثپBˆê‚آ‚جچl‚¦•û‚ئ‚µ‚ؤ‚حپA‚»‚ج‚¨‹à‚ًƒٹƒXƒNژ‘ژY‚ئ‚µ‚ؤ‰^—p‚µ‚½ڈêچ‡پA”¼•ھپA‚ ‚é‚¢‚ح‚P/‚R‚ةŒ¸‚ء‚ؤ‚àپAگâ‘خ‹àٹz‚ئ‚µ‚ؤ‘د‚¦‚ç‚ê‚é‹àٹz‚ب‚ج‚©‚ا‚¤‚©پB‘د‚¦‚«‚ê‚ب‚¢‚ئ‚µ‚½‚ç‚»‚ê‚ح‘½‚·‚¬‚邵پA‚»‚ê‚‚ç‚¢‰ز‚¬‚ب‚¨‚¹‚é‚ئژv‚¤‚ب‚ç‚n‚jپA‚ئ‚¢‚¤‚±‚ئ‚إ‚·‚©‚ثپB‚à‚¤ˆê‚آ‚حپAکVŒم‚ـ‚إگâ‘خژè‚ً•t‚¯‚ب‚¢پA‚ئژv‚¦‚é‹àٹz‚ھˆê‚آ‚ج–عˆہ‚¶‚ل‚ب‚¢‚©‚بپA‚ئژv‚¢‚ـ‚·پB

- ژi‰ï

-

“––تژg‚ي‚ب‚¢‚¨‹à‚حپA‰؛‚ھ‚ء‚ؤ‚à“ٹژ‘‚ً‘±‚¯‚ؤ‚¢‚ê‚خڈم‚ھ‚é‚©‚à‚µ‚ê‚ب‚¢پB‚إ‚àپAچ،ژg‚¢‚½‚¢‚¨‹à‚حˆّ‚«ڈo‚·‚ئ‘¹‚ھٹm’肵‚ؤ‚µ‚ـ‚¤‚ٌ‚إ‚·‚و‚ثپB

- ƒ}ƒLƒ}ƒL

-

‚ ‚جپcپB‘f–p‚ب‹^–â‚ب‚ج‚إ‚·‚ھپAƒٹƒXƒNژ‘ژY‚ً‘S‚ژ‚ء‚½‚±‚ئ‚ج‚ب‚¢گl‚ھ“ٹژ‘‚ًژn‚ك‚é‚ئ‚«‚ء‚ؤپA—ل‚¦‚خچ،‚جŒvژZ•û–@‚إ1000–œ‰~‚ـ‚إ“ٹژ‘‚إ‚«‚ـ‚·پA‚ئ‚¢‚¤‚±‚ئ‚ة‚ب‚ê‚خپA‚»‚ج1000–œ‰~‚ً‘Sٹz“ٹژ‘‚ة‰ٌ‚µ‚ؤپA‚ا‚ٌ‚بڈ¤•i‚ة‚·‚é‚©پA‚ئ‚©گو‚ج‚±‚ئ‚ًچl‚¦‚½‚ظ‚¤‚ھ—ا‚¢‚ج‚إ‚µ‚ه‚¤‚©پH‚»‚ê‚ئ‚àپA“ٹژ‘‚حڈ‰‚ك‚ؤ‚¾‚µ2پ`300–œ‚©‚çپAڈ‚µ‚¸‚آ“ٹژ‘‚µ‚ؤ‚¢‚ء‚½‚ظ‚¤‚ھ—ا‚¢‚ج‚إ‚µ‚ه‚¤‚©پH

- ‚½‚د‚¼‚¤

-

‚¢‚¢ژ؟–â‚إ‚·‚ث‚¦پ`پIƒ}ƒLƒ}ƒL‚³‚ٌپB

- ‚آ‚炨

-

‚»‚¤‚ثپB

پiˆê“¯پ@ڈخ‚¢پj

- ‚آ‚炨

-

Œآگl“I‚ة‚حپA‚ح‚¶‚ك‚حڈ‚ب‚ك‚©‚çژn‚ك‚½‚ظ‚¤‚ھ—ا‚¢‚ئژv‚¢‚ـ‚·پBژپXپAگl‚ة‚و‚ء‚ؤ‚ح1000–œ‰~‚إ‚«‚é‚ب‚ç1000–œ‰~‚µ‚½‚ظ‚¤‚ھ—ا‚¢‚ئ‚¢‚¤گl‚à‚¢‚ـ‚·‚¯‚اپA—ک_ڈم‚ح‰ز‚°‚éپA“¾‚·‚é‚ئŒ¾‚ء‚ؤ‚àپA‚â‚ء‚د‚è—ک_‚ئٹ´ڈî‚حˆل‚¢‚ـ‚·‚©‚çپBŒoŒ±‚ھ‚ب‚¢گl‚حپA“ٹژ‘‚ً‚µ‚ؤ‚ف‚½‚¯‚ا‚â‚ء‚د‚èگ¶—“I‚ةŒ™‚ئ‚©پAگ¸گ_‰qگ¶ڈم‚«‚آ‚¢‚ئ‚©‚ھ‚ ‚é‚ئژv‚¤‚ج‚إپA‚ـ‚¸‚ح‚¨ژژ‚µ‚إ‚â‚ء‚ؤ‚ف‚ؤپAڈ™پX‚ةٹµ‚ê‚ؤ‚ف‚é‚ئ‚¢‚¢‚ئژv‚¢‚ـ‚·پB

- ‚½‚د‚¼‚¤

-

‚»‚¤‚¢‚¤ˆس–،‚إ‚ح‚آ‚ف‚½‚ؤNISA‚ء‚ؤگ§“xگفŒv‚ھ‚¤‚ـ‚‚³‚ê‚ؤ‚¢‚ـ‚·‚و‚ثپB”Nٹش40–œ‚ئ‚¢‚¤ڈٹz‚إپA‚µ‚©‚à‹à—Z’،‚ھڈ¤•i‚ً‘I‚ٌ‚إ‚‚ê‚ؤ‚¢‚é‚ي‚¯‚إ‚·‚©‚çپB‚»‚ê‚ة“ٹژ‘‚µ‚ؤژsڈê‚ًŒ©‚ؤ‚¢‚‚ئپA‚ ‚ پA‚±‚¤‚¢‚¤•—‚ة‘ٹڈê‚ء‚ؤ“®‚¢‚ؤڈم‰؛‚µ‚ؤ‚¢‚‚ٌ‚¾پA‚ئ‚¢‚¤•—‚ةڈ™پX‚ة‚¨•t‚«چ‡‚¢‚ھ‚إ‚«‚ـ‚·‚و‚ثپB

‚و‚‚ ‚é‚ج‚ھپAٹ”‚ئ‚©‚e‚w‚ء‚ؤپA‚؟‚ه‚ء‚ئڈں‚؟ژn‚ك‚é‚ئپA’£‚肽‚‚ب‚é‚ٌ‚إ‚·‚وپBˆê‚آ‚ج–ء•؟‚ة‘ه—ت‚ة‚آ‚¬چ‚ٌ‚¾‚è‚ئ‚©پA‚ب‚؛‚©‚ف‚ٌ‚ب‚â‚ء‚؟‚ل‚¤‚ٌ‚إ‚·‚و‚ثپB•‰‚¯‚جƒXƒgپ[ƒٹپ[‚ھ•`‚¯‚ب‚‚ب‚ء‚؟‚ل‚¤‚ف‚½‚¢‚إپBڈمژè‚¢گl‚ح—ا‚¢‚إ‚·‚ھپA•پ’ت‚جگl‚ح‚»‚ê‚إ‘ه‘ج•‰‚¯‚ـ‚·پB

- ‚آ‚炨

-

•â‘«‚·‚é‚ئپA‚e‚w‚¾‚ئڈٹz‚ج—ûڈK‚ء‚ؤ‚¢‚¤‚ج‚ح‚ ‚ٌ‚ـ‚肨‚·‚·‚ك‚µ‚ب‚¢‚إ‚·‚ثپB‚»‚ê‚إپAˆê”Nٹش—ûڈK‚µ‚ؤ‚¤‚ـ‚چs‚ء‚؟‚ل‚¤‚ئپA‰´“VچثپI‚ئ‚©ٹ¨ˆل‚¢‚µ‚ؤپA‰ئ‚à”„‚ء‚ؤژط‹à‚µ‚ؤ‚¨‹à‚ً‘S•”‚آ‚¬چ‚ٌ‚إپA‚P‰‰ز‚°‚خ‚·‚®ƒٹƒ^ƒCƒA‚إ‚«‚邶‚ل‚ٌپA‚ئژv‚ء‚ؤ’²ژq‚ةڈو‚ء‚؟‚ل‚¤‚±‚ئ‚à‚ ‚é‚ج‚إپB‚¾‚¯‚اپAچ،‚â‚ء‚ؤ‚¢‚é“ٹژ‘گM‘ُ‚ًگد—§‚ؤ‚ؤ‚¢‚«‚ـ‚µ‚ه‚¤پI‚ئ‚¢‚¤”ƒ‚¢•û‚حپAٹî–{“I‚ة’²ژqڈو‚ء‚؟‚ل‚¤پA‚ئ‚¢‚¤ڈê–ت‚ح‚ ‚ـ‚è‚ب‚¢‚©‚çپA—ûڈK‚ة‚ح‚¢‚¢‚ٌ‚¶‚ل‚ب‚¢‚©‚ب‚ئژv‚¢‚ـ‚·پB

- NightWalker

-

ژ„‚جŒآگl“I‚بŒoŒ±‚ئ‚µ‚ؤ‚حپAژ©•ھ‚جƒٹƒXƒN‹–—e“x‚ً‚؟‚ل‚ٌ‚ئ—‰ً‚·‚é‚ج‚ة‚حپA10”N‚ح‚©‚©‚è‚ـ‚µ‚½پBچإڈ‰‚جژل‚¢‚¤‚؟‚حژû“ü‚à“ü‚ء‚ؤ‚‚é‚ج‚إƒCƒPƒCƒP‚إ‚آ‚¬چ‚ك‚é‚ٌ‚إ‚·‚ھپA‚»‚ج‚¤‚؟ٹ”‰؟‚ھ–\—ژ‚µ‚½‚è‚ئ‚©پAŒi‹C‚ھˆ«‚‚ب‚é‚ئژdژ–‚»‚ج‚à‚ج‚ج‹‹—؟‚ھ‰؛‚ھ‚ء‚ؤ‚µ‚ـ‚¤‚±‚ئ‚à“–‘R‚ ‚蓾‚邵پA‚»‚جژپAژ©•ھ‚ھ‚ا‚ج‚و‚¤‚ةٹ´‚¶‚é‚©‚ح”ٌڈي‚ةڈd—v‚¾‚ئژv‚¢‚ـ‚·پB“ٹژ‘‚µ‚ح‚¶‚ك‚ح‚»‚ê‚ھ‚ي‚©‚ç‚ب‚¢‚ج‚إپA‚â‚ح‚è‚»‚ë‚è‚»‚ë‚è‚ئژn‚ك‚é‚ج‚ھ—ا‚¢‚ج‚إ‚ح‚ئژv‚¢‚ـ‚·پBچ،پAƒ}ƒLƒ}ƒL‚³‚ٌ‚جƒٹƒXƒN‹–—e“x‚ح‚Oپ“‚إ‚·‚و‚ثپH

پiˆê“¯پ@ڈخ‚¢پj

- NightWalker

-

‚»‚¤‚¢‚¤گl‚ھپA‹}‚ةƒٹƒXƒN‹–—e“x80پ“‚ة‚ب‚ê‚é‚©‚ئ‚¢‚¤‚ئپA‚ب‚©‚ب‚©‚ب‚ê‚ب‚¢‚و‚¤‚ة‚àژv‚¦‚ـ‚·‚ھپAگlٹش‚حژ‚ئ‚µ‚ؤƒCƒP‚éپA‚ئژv‚ء‚½‚è‚à‚·‚é‚ي‚¯‚إ‚·‚ثپBژ‘ژY‚ھڈ‚ب‚¢‚¤‚؟‚ةٹ”‰؟‚ج–\—ژ‚ب‚ا‚ھ‹N‚«‚ê‚خچl‚¦’¼‚·ƒ^ƒCƒ~ƒ“ƒO‚à‚ ‚è‚ـ‚·‚¯‚اپA‘ه‚«‚‚ب‚ء‚ؤ‚©‚ç‚»‚¤‚¢‚¤–ع‚ة‘ک‚ء‚ؤ‚µ‚ـ‚¤‚ئپAپuéx‚³‚ꂽپIپv‚ئ‚¢‚¤‹Cژ‚؟‚ة‚à‚ب‚ء‚½‚è‚·‚é‚ي‚¯‚إ‚·پB‚â‚ء‚د‚èگlٹش‚حپA—ک_’ت‚è‚ة‚حچs‚©‚ب‚¢‚ئ‚±‚ë‚à‚ ‚è‚ـ‚·‚µپAƒpپ[ƒgƒiپ[‚ج•û‚â‰ئ’ëٹآ‹«‚àچl—¶‚µ‚ب‚ھ‚çپAڈ‚µ‚¸‚آژn‚ك‚é‚ج‚ھ‚¢‚¢‚ٌ‚¶‚ل‚ب‚¢‚©‚ئژv‚¢‚ـ‚·پB

‚»‚جˆس–،‚إ‚حپA‚آ‚ف‚½‚ؤNISA‚حچإ“K‚جگ§“x‚إ‚·‚ثپBگé“`‚ة‚ب‚ء‚ؤ‚µ‚ـ‚¢‚ـ‚·‚¯‚اپAژ„‚ج’کڈ‘‚ج’†‚إ‚àپA‚ئ‚ة‚©‚‚آ‚ف‚½‚ؤNISA‚ًژn‚ك‚ê‚خ‚¢‚¢‚ٌ‚¶‚ل‚ب‚¢‚©‚ئŒ¾‚ء‚ؤ‚¢‚ـ‚·پiڈخپjƒXƒ^پ[ƒ^پ[ƒLƒbƒg‚ئ‚µ‚ؤ”ٌڈي‚ة—D‚ê‚ؤ‚¢‚é‚ئژv‚¢‚ـ‚·پB

- ‚آ‚炨

-

ƒ|ƒCƒ“ƒg‚حپAپu‚P‰ٌ–\—ژ‚ًŒoŒ±‚·‚é‚ـ‚إژ©•ھ‚جƒٹƒXƒN‹–—e“x‚ح‚ي‚©‚ç‚ب‚¢پv‚ئ‚¢‚¤‚±‚ئ‚¾‚ئژv‚¢‚ـ‚·پB‚»‚ê‚ـ‚إ‚حٹ÷ڈم‚ج‹َک_‚إ‚¢‚‚ç“‚چl‚¦‚ؤ‚àژd•û‚ھ‚ب‚¢‚ج‚إپA‚ ‚é’ِ“x“ٹژ‘‹àٹz‚ًŒˆ‚ك‚ؤڈ‚µ‚¸‚آژn‚ك‚ؤ‚¢‚¯‚خ‚¢‚¢‚ئژv‚¢‚ـ‚·پB‚»‚جژ‚ةپA‘¹‚µ‚¤‚é‹àٹz‚ًپAژ©•ھ‚إٹ÷ڈم‚جŒvژZ‚إ‚ح‚±‚ꂾ‚¯‘¹‚ھڈo‚ؤ‚à‘هڈن•v‚¾‚낤‚ئژv‚ء‚ؤ‚¢‚éٹz‚و‚è’ل‚ك‚ةگف’肵‚ؤ‚¨‚‚ٌ‚إ‚·پB‰¼‚ة500–œ‚ـ‚إ‘¹‚µ‚ؤ‘هڈن•vپA‚ئژv‚ء‚½‚ئ‚µ‚½‚ç300–œ‚ـ‚إ‚ة‚µ‚ؤ‚¨‚¢‚ؤپAٹO‚إ‚؟‚ه‚±‚؟‚ه‚±’™‚ك‚ؤ‚¨‚‚ئ‚©‚ثپB‚»‚ê‚إ‚¢‚´–\—ژ‚ھ—ˆ‚½‚ئ‚«‚ةپAڈ‰‚ك‚ؤژ©•ھ‚ح‚±‚ٌ‚ب‚ة‘¹‚ً‚µ‚ؤ‚¢‚é‚ج‚©پA‚ئ•ھ‚©‚éپB–³—‚µ‚ؤ“ٹژ‘‚µ‚ؤ‘ه‘¹‚·‚é•K—v‚ح‚ب‚¢‚إ‚·‚©‚çپA‘½ڈ‰ز‚¬‘¹‚ث‚ؤ‚àپA—]—T‚ًŒ©‚ؤ‚â‚é‚ׂ«‚¾‚ئژv‚¢‚ـ‚·پB

- NightWalker

-

‚à‚¤ˆê‚آژ„‚جŒoŒ±’k‚ً‚¢‚¤‚ئپA–\—ژ‚ً‚±‚ê‚ـ‚إ‚R‰ٌ‚ظ‚اپAƒoƒuƒ‹•ِ‰َپAITƒoƒuƒ‹•ِ‰َپAƒٹپ[ƒ}ƒ“ƒVƒ‡ƒbƒN‚ئŒoŒ±‚µ‚ؤ‚¢‚ـ‚·‚ھپA–\—ژ‚µ‚½ژ‚ة”ƒ‚¢‘‚µ‚·‚é—]—ح‚ھ‚ ‚ء‚ؤ‚و‚©‚ء‚½‚بپA‚ئچ،‚ة‚µ‚ؤژv‚¤‚ئ‚«‚ھ‚ ‚è‚ـ‚·پB“–ژ‚©‚çگد—§‚ؤ“ٹژ‘‚ً‚µ‚ؤ‚¢‚½‚ٌ‚إ‚·‚¯‚اپA‰؛‚ھ‚ء‚½‚ئ‚«‚ةچw“üٹz‚ً‘‚₵‚½‚ٌ‚إ‚·‚ثپB‚»‚ê‚ھŒ‹‰ت“I‚ةƒvƒ‰ƒX‚ةچى—p‚µ‚ـ‚µ‚½پB‰؛‚ھ‚ء‚½‚ئ‚«‚ة‚³‚ç‚ة”ƒ‚¢‘‚·‚¨‹à‚ھ‚ب‚¢پA‚ئ‚¢‚¤ڈَ‘ش‚حگ¸گ_‰qگ¶ڈم‚و‚‚ب‚¢‚©‚ب‚ئژv‚¢‚ـ‚·پB

- ژi‰ï

-

ژg‚ي‚ب‚¢‚¨‹à‚إ‚àپA‚ ‚é’ِ“x‘¹‚ھ–c‚ç‚ٌ‚إ‚¢‚é‚ئپA•sˆہ‚ة‚ب‚ء‚ؤ‚«‚ؤژ«‚ك‚؟‚ل‚¤گl‚ھ‚¢‚ـ‚·‚و‚ثپB

- ‚آ‚炨

-

ٹ”‚ح”g‚ة‚ب‚ء‚ؤ‚¢‚ـ‚·‚©‚çپAˆê”ش‚à‚ء‚½‚¢‚ب‚¢ƒpƒ^پ[ƒ“‚إ‚·‚ثپB

- ژi‰ï

-

‚ ‚ئˆê•à‚ھ“¥‚فچ‚ك‚ب‚¢گl‚حپA‚ـ‚¸‚حگد—§‚ؤ‚©‚çژn‚ك‚½‚ظ‚¤‚ھ—ا‚¢‚ئ‚¢‚¤‚±‚ئ‚إ‚·‚ثپBژں‰ٌ‚حپAƒٹƒXƒNژ‘ژY‚ئ–³ƒٹƒXƒNژ‘ژY‚ة‚آ‚¢‚ؤڈع‚µ‚ٹw‚ٌ‚إ‚ف‚ـ‚µ‚ه‚¤پIپi‘±‚پj

‹³ژ؛پv“®‰و‹³چق

‹³ژ؛پv“®‰و‹³چق ‹³ژ؛پv“®‰و‹³چق

‹³ژ؛پv“®‰و‹³چق